L'effetto delle bolle (immobiliari) e il ruolo del credito

UNO STUDIO SUL BOOM DEL PREZZO DELLE CASE IN SPAGNA TRA IL 1995 E IL 2008 E SUL SUO CROLLO TRA IL 2008 E IL 2015 EVIDENZIA IL RUOLO DEL SISTEMA FINANZIARIO COME MECCANISMO DI TRASMISSIONE TRA I SETTORIdi Tom Schmitz, assistant professor presso il Dipartimento di economia

Nel corso degli ultimi decenni, molti paesi hanno conosciuto massicci cicli di crescita e crollo dei prezzi delle case. La Spagna fornisce una buona illustrazione di questi episodi e delle loro conseguenze. Lo spettacolare boom dei prezzi delle case spagnole del 1995-2008 e il crollo del 2008-2015 sono andati di pari passo con un altrettanto spettacolare ciclo del pil reale. Ciò suggerisce che le bolle hanno ricadute sul resto dell’economia, per esempio attraverso il mercato del credito. In effetti, la Spagna ha registrato un boom del credito e la quota del settore immobiliare e real estate sul totale del credito delle imprese è aumentata dal 22% del 1995 al 48% del 2007. Tuttavia, non è chiaro se la massiccia espansione che ha interessato le imprese edilizie abbia ridotto o aumentato la disponibilità di credito per le imprese non edilizie.

A priori, ci sono buone ragioni per entrambe le tesi. Da un lato, la massiccia domanda di credito per l’edilizia abitativa può aver sostituito il credito di altri settori. Dall’altro lato, l’aumento dei prezzi delle case potrebbe anche aver stimolato il credito in altri settori fornendo garanzie collaterali o beni utili alla cartolarizzazione. In un recente articolo con Alberto Martín ed Enrique Moral-Benito, sosteniamo che queste opinioni non si escludono a vicenda, ma descrivono due fasi dello stesso fenomeno: le bolle immobiliari inizialmente assorbono il credito di altri settori, ma alla fine - se durano abbastanza a lungo - lo stimolano.

La nostra argomentazione si basa su un semplice modello macroeconomico, in cui le

banche e le imprese devono affrontare vincoli finanziari, il che significa che l’importo che possono prendere in prestito dipende dalla loro ricchezza attuale. Quando appare una bolla immobiliare, le imprese edilizie diventano più ricche e chiedono più credito bancario. Le banche non possono aumentare la loro offerta di credito, poiché la bolla non influisce immediatamente sulla loro ricchezza. Pertanto, la bolla inizialmente riduce il credito alle imprese non edilizie.

Finché la bolla dura, tuttavia, le imprese edilizie rimborsano i loro prestiti. Ciò aumenta la ricchezza delle banche, consentendo loro di ottenere maggiori prestiti dall’estero e di espandere l’offerta di credito. In questo modo si inverte il declino iniziale del credito non edilizio e alla fine si arriva addirittura alla sua espansione. Infine, il crollo della bolla riduce i rimborsi dei prestiti alle banche, innescando una contrazione generale del credito.

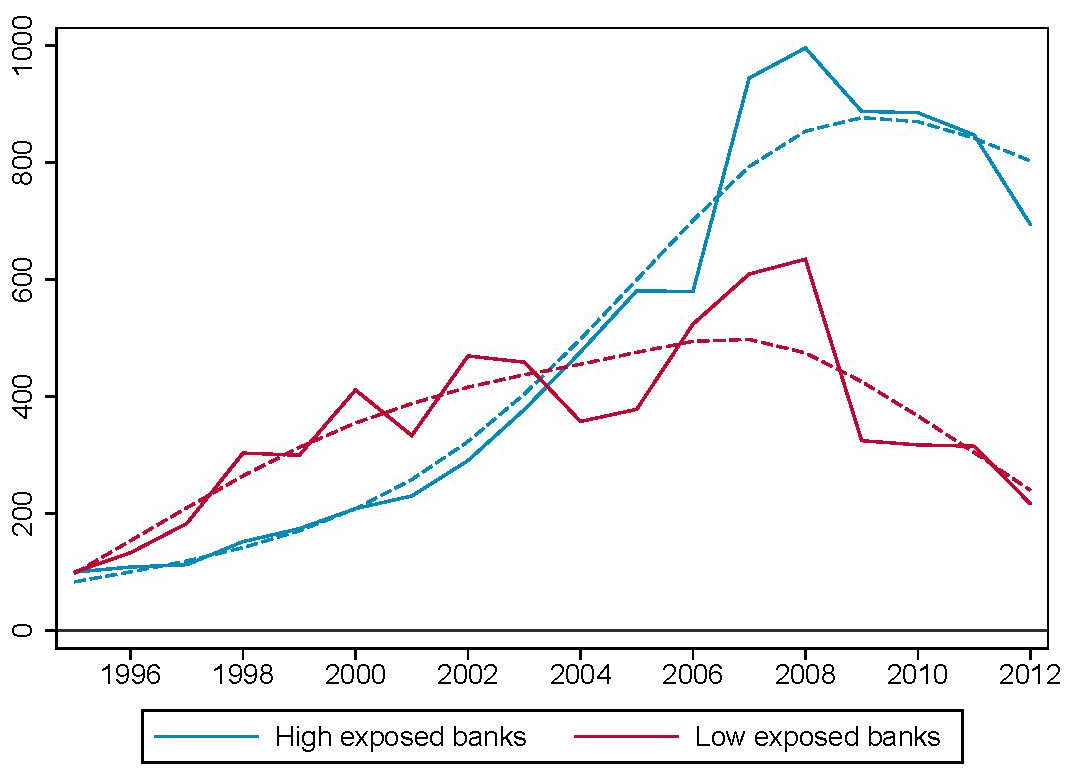

Per dimostrare che questi effetti si sono manifestati in Spagna, utilizziamo un set di dati della Banca centrale spagnola, che contiene sostanzialmente tutti i prestiti bancari alle imprese. Notiamo che alcune banche erano più esposte alla bolla, con modelli di business focalizzati sull’edilizia abitativa o situate in regioni con maggiori aumenti dei prezzi delle case. Dunque, il credito non residenziale dovrebbe inizialmente crescere meno nelle banche più esposte che in quelle meno esposte, ma questo trend dovrebbe poi invertirsi. Il grafico a destra mostra che è proprio quello che è successo.

Questi risultati persistono anche al netto delle differenze sistematiche tra i clienti di banche diverse ed estendendo l’analisi al livello dell’impresa: le imprese che prendono in prestito da banche più esposte hanno avuto inizialmente una crescita del credito più bassa, una maggiore crescita del credito negli ultimi anni della bolla e una minore crescita del credito durante la crisi.

Gli stessi risultati valgono per il valore aggiunto.

Riassumendo, la nostra ricerca suggerisce che le preoccupazioni circa le bolle immobiliari che assorbono il credito necessario in altri settori dovrebbero essere temporanee. Tuttavia, l’effetto di stimolo del credito delle bolle è fragile, poiché le bolle possono scoppiare. Infine, i nostri risultati possono essere generalizzati ad altri shock settoriali, al di là delle bolle, evidenziando il ruolo del sistema finanziario come meccanismo di trasmissione tra i settori.